Outils d’intéressement des salariés et dirigeants : comment choisir entre stock-options, AGA et BSPCE ? (1ère partie)

17 mai 2016

Les mécanismes visant à faciliter aux salariés et aux mandataires sociaux l’accès au capital de la société qui les emploie se sont développés ces dernières années. Les entreprises confrontées à ce type de projet peuvent être désorientées face à tant d’opportunités et peuvent s’interroger sur «l’outil» adapté à leur situation parmi les trois principaux outils suivants : les options de souscription ou d’achat d’actions, les bons de souscription de parts de créateurs d’entreprise (BSPCE) ou enfin les attributions d’actions gratuites (AGA).

L’objet de la présente chronique est de mettre en exergue les deux premières questions structurantes susceptibles d’identifier l’outil d’intéressement incitatif le plus pertinent au cas d’espèce considéré, à savoir quels sont les bénéficiaires pressentis? Et quelle garantie liquidative est susceptible d’être proposée à terme à ces bénéficiaires?

Depuis près d’un demi-siècle, des mesures et réformes successives ont été adoptées afin d’introduire dans le droit français des mécanismes visant à faciliter aux salariés l’accès au capital de la société par actions qui les emploie ; les mandataires sociaux bénéficient de ces régimes d’actionnariat selon des conditions plus strictes.

Deux régimes coexistent. D’une part, des dispositifs ont été mis en place afin d’intéresser les travailleurs aux résultats de l’entreprise tels que les articles L. 3311-1 et suivants du Code du travail relatifs à l’intéressement, à la participation des salariés et à l’épargne salariale. D’autre part, des mesures visent plus directement l’actionnariat en tant que tel avec pour seul objectif de favoriser la souscription ou l’acquisition d’actions par les

salariés et les mandataires sociaux via des options de souscription ou d’achat d’actions, des attributions d’actions gratuites (AGA), des bons de souscription d’actions (BSA) ou encore des bons de souscription de parts de créateurs d’entreprise (BSPCE)1, ces mécanismes étant assortis d’avantages fiscaux et sociaux spécifiques. En outre, la pratique a développé des «outils incitatifs» autres tels que l’émission d’actions de préférence (ADP) conférant à leurs détenteurs des droits spécifiques ou encore l’émission de valeurs mobilières complexes donnant accès au capital telles que des obligations à bons de souscription ou d’achat d’actions remboursables.

Les entreprises confrontées à ce type de projet peuvent être désorientées face à tant d’opportunités et peuvent s’interroger sur «l’outil» adapté à leur situation parmi les trois principaux outils légaux existants (options, AGA ou BSPCE). L’objet de la présente chronique est de mettre en exergue les quatre questions structurantes susceptibles d’identifier l’outil d’intéressement incitatif le plus pertinent au cas d’espèce considéré.

1. Qui sont les bénéficiaires pressentis ?

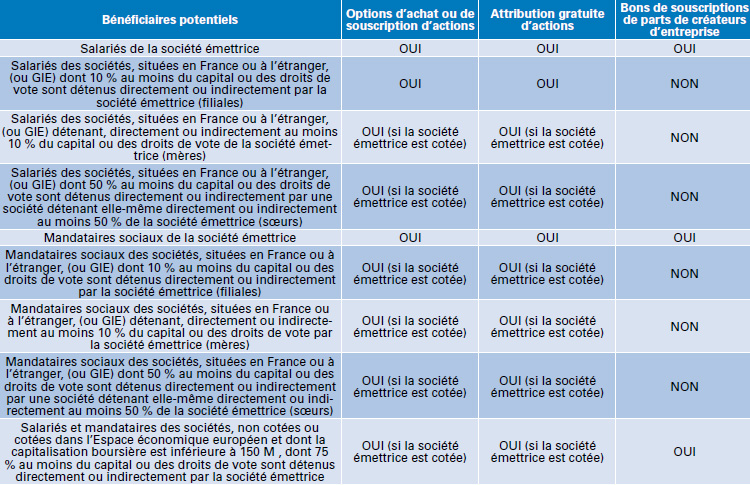

La première question est d’identifier la population susceptible de bénéficier de l’avantage conféré : salariés et/ou mandataires sociaux de la société émettrice ? Est-il prévu d’étendre le bénéfice de cet outil d’intéressement aux autres personnels clefs d’autres entités du groupe (filiales, sociétés soeurs ou encore sociétés mères) ?

La question est encadrée par le dispositif légal et le périmètre de la population pouvant recevoir un tel avantage parmi les principaux outils légaux existants (options, AGA ou BSPCE) se présente comme dans le tableau ci-contre.

2. Quelle garantie liquidative à terme ?

Quelle est la situation factuelle de la société émettrice et plus particulièrement quelle est la composition et la répartition de son capital social : actionnariat ouvert ou fermé ? Détention pérenne par un groupe majoritaire ? Présence d’un fonds d’investissement au capital ? Projet de cession globale à horizon court/moyen terme ?

Les réponses à ces premières interrogations affectent la question de la «garantie liquidative» de l’outil d’intéressement qui serait octroyé aux salariés ou dirigeants, bénéficiaires pressentis. En effet, la structuration de l’outil dépendra étroitement de la liquidité escomptée à terme par les bénéficiaires : sera-t-elle assurée par le marché (cotation ou tiers investisseur) ou par des engagements contractuels souscrits par les associés ou par certains d’entre eux (e.g. promesses d’achat, drag along ou tag along) ?

A défaut de traiter cette question en amont, le bénéficiaire s’expose au risque de devenir associé très minoritaire sans détenir un pouvoir significatif (sauf hypothèse exceptionnelle d’un capital morcelé) et surtout sans perspective réelle de liquidité… ce qui affecte l’attrait même de l’avantage qui lui est proposé. Mais cette liquidité ne doit se concevoir que dans des conditions normales de marché : tout mécanisme ou formule visant à permettre au bénéficiaire de sortir à une valorisation s’éloignant de la valeur réelle des titres sont à proscrire pour éviter la requalification d’une partie de la plus-value éventuelle en traitements et salaires

Note

1 A supposer que les conditions légales requises soient réunies à savoir notamment (i) immatriculation de l’émetteur non coté depuis moins de quinze ans et (ii) détention du capital directement pour 25% au moins par des personnes physiques ou par des personnes morales elles-mêmes directement détenues pour 75% au moins de leur capital par des personnes physiques

Auteurs

Caroline Froger-Michon, avocat en matière de droit social

Guillemette Peyre, avocat, en matière de droit social.

Benoît Provost, avocat counsel, intervenant principalement sur des opérations de consolidation et restructuration pour le compte de sociétés cotées et non cotées.

Florian Burnat, avocat en droit fiscal

Outils d’intéressement des salariés et dirigeants : comment choisir entre stock-options, AGA et BSPCE ? (1ère partie) – Article paru dans le magazine Option Droit et Affaires du 27 avril 2016

A lire également

La fiscalité française favorise nos entrepreneurs et nos start-up !... 29 avril 2016 | CMS FL

Intéressement : pas de contrôle du juge de la validité du cumul d’un contra... 23 mai 2018 | CMS FL

Le CSE et la cession qui ne se fait pas, ou différemment... 4 janvier 2023 | Pascaline Neymond

Dumping social : le transport aérien sous haute surveillance... 19 mai 2014 | CMS FL

Dépistage Covid-19 en entreprise : possible, sous conditions... 14 janvier 2021 | CMS FL Social

Conflit en Ukraine : quelles dispositions pour les entreprises ?... 2 juin 2022 | Pascaline Neymond

Le rôle des représentants du personnel en cas de réorganisation juridique en ... 24 décembre 2020 | CMS FL Social

Nouveau Code AFEP-MEDEF : des évolutions significatives en matière de gouverna... 15 mars 2017 | CMS FL

Articles récents

- L’action en nullité d’un accord collectif est ouverte au CSE

- Complémentaire santé : vigilance sur la rédaction des dispenses d’adhésion

- Précisions récentes sur la portée de l’obligation de sécurité de l’employeur dans un contexte de harcèlement

- La jurisprudence pragmatique du Conseil d’Etat en matière de PSE unilatéral : Délimitation du périmètre du groupe (Partie I)

- Détachement, expatriation, pluriactivité : quelques nouveautés en matière de mobilité internationale

- Avenant de révision-extinction d’un accord collectif : « Ce que les parties ont fait, elles peuvent le défaire »

- Dialogue social et environnement : la prise en compte des enjeux environnementaux à l’occasion des négociations collectives d’entreprise

- L’accès de l’expert-comptable du CSE aux informations individuelles relatives aux salariés lors de la consultation sur la politique sociale de l’entreprise

- Conférence : Sécuriser vos pratiques pour limiter les risques juridiques dans l’entreprise (risque pénal, congés payés, RPS)

- Le recours à un client mystère : une méthode de contrôle loyale à condition d’être transparente