Traitement fiscal des contrats d’assurance de garantie de passif ou de risques spécifiques

Les conventions ou clauses de garantie de passif sont des outils régulièrement utilisés dans les opérations de cession de titres, notamment afin de couvrir le cessionnaire de toute apparition post-cession de dettes et/ou diminutions d’actif. L’assurance de garantie de passif ou de risques spécifiques est, quant à elle, une pratique plus récente à laquelle les praticiens recourent de plus en plus fréquemment.

Ce procédé permet notamment :

- à l’acquéreur de trouver auprès d’une compagnie d’assurance, le plus souvent étrangère, le relais dont il a besoin (hypothèse la plus fréquente en pratique) dans le cas où soit le cédant n’offre pas les garanties nécessaires ou suffisantes, soit l’acquéreur se contente de garanties a minima en contrepartie d’un effort du cédant sur le prix ; ou

- au cédant, de façon beaucoup plus exceptionnelle, de s’assurer contre les risques qu’il a garantis dans le cadre d’une convention de garantie de passif.

Il peut arriver également, généralement à l’occasion d’un changement de contrôle, qu’un risque particulier étant apparu au niveau de la société cible, une assurance spécifique soit souscrite pour garantir les éventuelles conséquences de sa concrétisation. Le plus souvent dans ce cas, la police est souscrite par la cible.

Le présent article a pour objet de préciser le traitement fiscal applicable à la prime d’assurance chez le souscripteur de la police et celui de l’indemnité chez son bénéficiaire. Nous avons sélectionné trois hypothèses qui peuvent se retrouver le plus communément dans les opérations de cession de titres réalisées entre entreprises.

1. L’acquéreur est le souscripteur et le bénéficiaire de la police d’assurance

Il s’agit en pratique du cas où l’acquéreur est à la fois le souscripteur et le bénéficiaire de la police dont l’objet est de couvrir un éventuel préjudice subi par ce dernier résultant d’une déclaration inexacte faite dans le contrat de cession1. En réalité, l’acquéreur s’assure donc de la consistance réelle de la participation qu’il acquiert.

1.1. Selon la jurisprudence du Conseil d’Etat2 rendue en matière de garantie de passif dite « indemnitaire », l’indemnité perçue par l’acquéreur de titres en exécution d’une garantie de passif est comprise dans son résultat ordinaire imposable3. Il convient toutefois de s’interroger sur la transposition de ce principe à l’indemnité d’assurance perçue par l’acquéreur, bénéficiaire de la police. En effet, la jurisprudence du Conseil d’Etat4, reprise par la doctrine administrative5, prévoit une règle spécifique en matière d’indemnité d’assurance selon laquelle les indemnités versées par l’assureur, en vertu d’une obligation de réparation, ne constituent pour l’assuré un revenu imposable que si la perte ou la charge qu’elles ont pour objet de compenser est elle-même déductible.

En d’autres termes, l’indemnité d’assurance éventuellement perçue est imposable, sauf si elle a vocation à couvrir une charge non déductible fiscalement (telle qu’une charge d’impôt sur les sociétés).

Dans le cas d’une dépréciation d’un élément d’actif, la jurisprudence de la cour administrative d’appel de Nantes6 a fait application du principe dégagé par le Conseil d’Etat en matière d’indemnité d’assurance. Il résulte selon nous de cette décision que l’indemnité que l’acquéreur d’une participation serait amené à percevoir dans ce cas ne serait vraisemblablement imposable que dans le cas où il aurait effectivement doté une provision visant à constater la dépréciation de sa participation et où cette dernière porterait sur des titres d’une société à prépondérance immobilière (SPI) dès lors que, dans les autres cas, la provision sur titres de participation détenus depuis plus de deux ans n’est pas déductible fiscalement.

Dans ce contexte, il convient de s’interroger sur l’opportunité pour l’acquéreur de souscrire une police d’assurance en lieu et place d’une garantie de passif. En effet, en souscrivant une police, l’acquéreur pourrait bénéficier d’une minoration du prix de cession de la part du cédant qui s’engagerait sur des garanties a minima et d’une indemnité d’assurance qui, le cas échéant, ne serait pas imposable dans l’hypothèse où elle aurait vocation à couvrir une charge non déductible fiscalement.

Toutefois, le risque d’imposition issu de la jurisprudence du Conseil d’Etat en matière de garantie de passif ne peut être totalement exclu.

1.2. La prime d’assurance est, de notre point de vue, déductible chez l’acquéreur souscripteur de la police car celle-ci est destinée à couvrir un risque dont la réalisation entraînerait une perte effective se rapportant à une gestion normale et acquittée dans l’intérêt direct de l’acquéreur7. Toutefois, une attention particulière devra être portée à la rédaction de la police d’assurance afin d’éviter qu’il puisse être considéré que l’acquéreur souscrit la police pour s’assurer contre un risque de la cible.

2. Le cédant est le souscripteur et le bénéficiaire de la police d’assurance

Il s’agit du cas assez exceptionnel en pratique où le cédant est à la fois le souscripteur et le bénéficiaire de la police dont l’objet est de l’assurer du risque éventuel de versement d’une indemnité de garantie de passif.

2.1. Il convient selon nous d’appliquer les mêmes principes que ceux évoqués au paragraphe 1 du point 1.1. supra. Le traitement fiscal de l’indemnité d’assurance dépend donc de celui de l’indemnité versée par le cédant dans le cadre de la garantie de passif.

S’agissant des garanties « révision de prix8″, l’indemnité d’assurance n’est pas imposable chez le cédant si l’indemnité de garantie de passif est traitée comme une moins-value à long terme. A contrario, l’indemnité d’assurance est imposable si l’indemnité de garantie de passif est traitée en moins-value à court terme. Dans l’hypothèse où la garantie porte sur une cession de titres d’une SPI9, l’indemnité d’assurance est imposable dans la mesure où l’indemnité de garantie de passif constitue une charge fiscalement déductible.

S’agissant des garanties «indemnitaires», les sommes versées par le cédant ont, au moins pour la fraction excédant le prix de cession des titres, le caractère de dommages et intérêts et sont déductibles de son résultat imposable10.

Dès lors, l’indemnité d’assurance perçue par le cédant est selon nous imposable, au moins pour la fraction de son montant excédant le prix de cession des titres.

2.2. Dans tous les cas, la prime d’assurance est à notre sens déductible chez le cédant souscripteur de la police (cf. point 1.2. supra – le risque couvert étant le versement de l’indemnité de garantie de passif).

3. La cible est le souscripteur et le bénéficiaire de la police d’assurance (afin d’assurer un risque particulier)

Il s’agit en pratique du cas où la cible est à la fois le souscripteur et le bénéficiaire de la police dont l’objet est de couvrir l’apparition d’un risque particulier à son niveau, notamment à l’occasion d’un changement de contrôle.

3.1. Lorsque la société cible est le souscripteur (et le bénéficiaire) de la police d’assurance, il convient selon nous d’appliquer les mêmes principes que ceux évoqués au paragraphe 1 du point 1.1. supra. L’indemnité d’assurance éventuellement perçue est donc imposable, sauf si elle a vocation à couvrir une charge non déductible fiscalement.

3.2. La prime d’assurance est à notre sens déductible dans la mesure où celle-ci est destinée à couvrir un risque dont la réalisation entraînerait une charge d’exploitation effective (i.e., risque identifié dans le cadre de sa cession) se rapportant à une gestion normale et acquittée dans l’intérêt direct de l’entreprise.

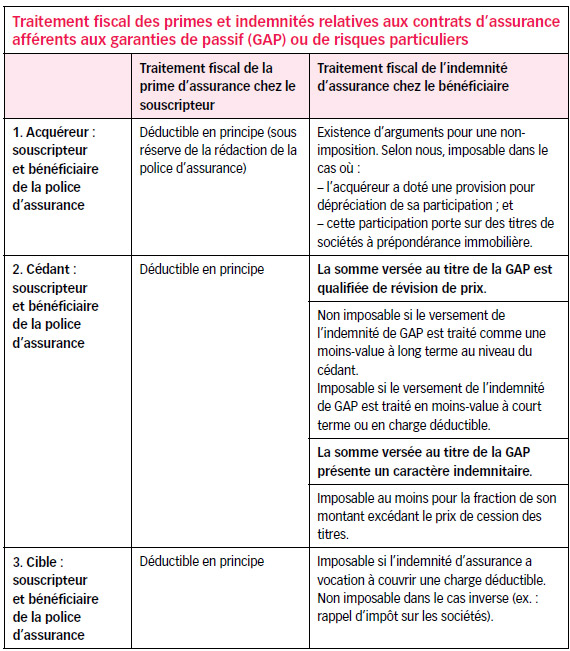

Le tableau suivant récapitule succinctement les développements ci-dessus :

La détermination du traitement fiscal applicable à la prime et à l’indemnité d’assurance dans le cadre de la souscription d’une police est un exercice délicat. Les informations mentionnées ci-dessus sont à appréhender avec prudence, tant par la complexité de la problématique que par la multiplicité des hypothèses et des éléments à prendre en compte dans chaque situation.

A ce jour, nous ne voyons aucun mouvement concret se dessiner dans le sens d’une clarification du traitement fiscal de ces questions. Il convient donc de considérer ces problématiques suffisamment en amont des opérations réalisées et de porter une attention particulière à la rédaction de la documentation juridique.

Toutes les fois où il apparaît que la perception de l’indemnité d’assurance est susceptible de générer un produit imposable non compensé par une charge déductible du fait du risque survenu, il convient de négocier avec l’assureur une clause dite de gross-up afin de neutraliser pour l’assuré les effets d’un potentiel frottement fiscal.

Notes

1 I.e., la police a indirectement pour objet de prémunir l’acquéreur contre une diminution de la valeur de la participation acquise.

2 CE, 24 juin 2013, n°350451, 8e et 3e s.-s., Caron.

3 La société peut en revanche, le cas échéant, constituer une provision pour dépréciation des titres en cause.

4 CE, 12 mars 1982, n°17074.

5 BOI-BIC-PDSTK-10-30-20 n°190.

6 CAA Nantes, 21 octobre 1992, n°90-392, 1re ch., Delaubert.

7 BOI-BIC-PDSTK-10-30-20 n°190 ; rép. de la Forest : Sén. 17 janvier 1978, p. 44, n°23136 (non reprise au BOFIP).

8 La perte subie par le cédant à raison du reversement de tout ou partie du prix de cession est traitée de la même manière que le résultat dégagé lors de la cession (moins-value à long terme si la plus-value réalisée initialement avait le caractère de plus-value à long terme ou comme une perte ordinaire dans le cas contraire (article 39 duodecies, 9 du Code général des impôts).

9 Le traitement fiscal des titres de sociétés à prépondérance immobilière cotées n’est pas traité dans le présent article.

10 CAA Paris, 10 juin 1993, n°91-973, 2e ch., SA Gallay ; la cour administrative d’appel de Douai a même, pour sa part, admis la déduction du montant total des sommes versées à ce titre (CAA Douai, 31 juillet 2012, n°11DA00407, 3e ch., SA Pafic).

Auteurs

Hubert Bresson, avocat associé en droit fiscal

Romain Martinez, avocat en droit fiscal